- · 《中国科技信息》栏目设[05/29]

- · 《中国科技信息》数据库[05/29]

- · 《中国科技信息》收稿方[05/29]

- · 《中国科技信息》投稿方[05/29]

- · 《中国科技信息》征稿要[05/29]

- · 《中国科技信息》刊物宗[05/29]

《中国金融科技风控报告2020》正式发布

作者:网站采编关键词:

摘要:随着社会数字化程度进一步加深,对于金融业无疑是影响巨大的,特别是在各种风控场景,以大数据、人工智能、云计算等为核心的金融科技技术,通过数字化赋能风控环节。金融科技

随着社会数字化程度进一步加深,对于金融业无疑是影响巨大的,特别是在各种风控场景,以大数据、人工智能、云计算等为核心的金融科技技术,通过数字化赋能风控环节。金融科技风控,同时也作为传统风控的一种升级补充,帮助金融机构改善整体风控水平,提高风控的效率值、精准度以及降低大量成本。

近日,在世界人工智能大会未来金融论坛上,由零壹财经·零壹智库联合合合信息出品的《2020金融科技风控报告》正式发布。从金融科技风控发展展开,讲述传统风控与金融科技风控的关系,以及金融科技风控的发展历程。报告还对金融科技风控厂商的情况进行了梳理,通过相关的投融资和专利数据,展示金融科技风控厂商的发展情况。

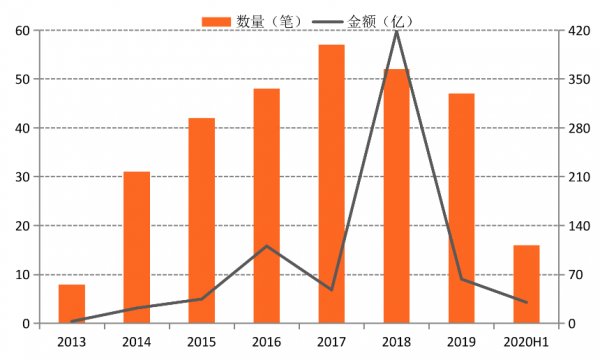

首先,据报告数据显示,2013-2019年间我国金融科技风控厂商融资事件数整体呈逐年上升的趋势,2017年达到峰值,融资事件为57起;但从2018年开始,连续两年出现下滑趋势,2019年融资事件数为47起。融资金额整体呈现增长趋势,2018年披露事件的融资总额最高,为418.6亿元,2019年融资金额为63.5亿元。

注:1)统计不包含并购和债务融资,不含蚂蚁金服;2)数/近百万、数/近千万、数/近亿分别按100万、1000万、1亿进行统计,若融资金额未披露按0统计;3)单位有人民币和美元两种,统一换算为人民币,1美元=7人民币。

图1:2012-2020年我国金融科技风控服务商融资情况

资料来源:零壹智库

2019年上半年的融资事件数量为21起,下半年为26起,融资事件数量较多的月份分别为1月、7月、10月和12月,其中1月份达到最高峰,融资事件数为9起。在融资金额上,2019年4月同盾科技完成了1亿美元的D轮融资,8月玖富数科登陆纳斯达克,12月金融壹账通于纽约证券交易所挂牌上市。

图2:2019年我国金融科技风控融资事件和金额变化

资料来源:零壹兵器谱,零壹智库

注:无披露投融资金额企业获投记为0

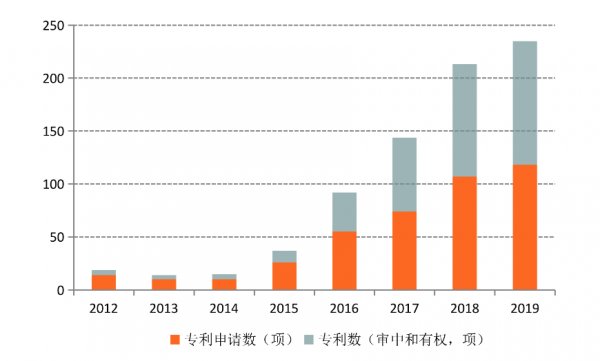

在专利方面,根据SooPAT数据显示,自2014年开始,国内与金融科技风控相关的专利申请持续上升。2014年金融科技风控专利申请数为10项,2019年申请数达到118项,5年间专利申请数年复合增长率达63.82%。其中,在2012年至2019年间,阿里巴巴及支付宝共申请27项金融科技风控专利,涉及支付、投资决策、账户安全、信贷等场景应用,是申请专利最多的企业。

图3:2012-2019年我国金融科技风控融资事件和金额变化

资料来源:SooPAT,零壹智库

其次,报告根据风控的常见的三大场景:信贷、支付以及供应链,分别从场景风控痛点出发,阐述金融科技风控是如何助力上述场景,并列举了相应的经典案例。

在信贷场景上,主要分为零售业务和对公业务。传统风控在零售业务上的痛点主要是数据口径单一、人力成本高企、无法覆盖信用白户等问题;在对公业务上存在缺乏规范判定标准、尽职调查成本高、真实性考证难度大等问题。金融科技风控则在传统风控的多个环节进行优化,在大数据和人工智能等技术赋能下,通过多维度数据和智能化分析模型,提升金融机构风控水平。

招商银行知识图谱案例

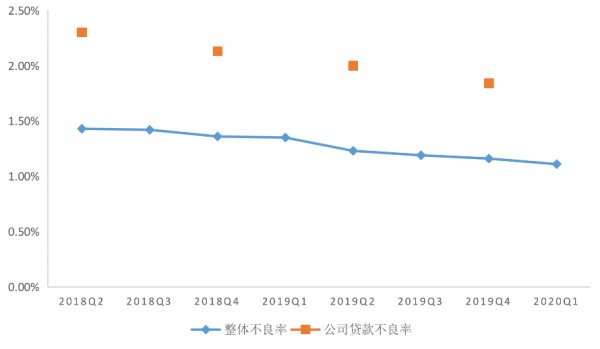

被业内誉为“零售之王”的招商银行引入了由合合信息打造的企业关联关系智能知识图谱——风险门户,通过人工智能+大数据的智能风险决策手段,降低银行在企业信贷过程中因关联企业识别不充分而造成的各种风险。在企业关联关系智能知识图谱的帮助下,招商银行2020年一季度末公司业务贷款不良率为1.72%,较上年末下降0.12个百分点,并且自2018年二季度开始出现持续下降的趋势。

图4:招商银行不良率

资料来源:招商银行,零壹智库

招商银行风险门户通过超2000项数据渠道来源,对于企业工商信息、司法信息、权利抵质押、市场数据、经营数据、交易信息、担保信息、融资分析、新闻舆情、实控人信息等银行内外数据多维度、多渠道路径进行实时、动态地信息数据深度关联和风险监控。

自风险门户正式上线以来,截至2019年4月末,招商银行累计使用的分行、子公司总计55家,总访问人数8280人,总访问人次总计91423次,被查看过的企业数量达75596家,在全国范围内得到了广泛使用。

在第三方支付场景上,随着支付业务的创新与高速发展,扫码支付,刷脸支付、声纹支付等技术日新月异,线上线下等多个支付场景涌现,交易规模激增对传统支付风控模式造成了巨大的挑战。

文章来源:《中国科技信息》 网址: http://www.zgkjxx.cn/zonghexinwen/2020/0716/383.html